Energy & Economics

Китайский экспорт в Центральную Азию после вторжения России в Украину

Image Source : Shutterstock

Subscribe to our weekly newsletters for free

If you want to subscribe to World & New World Newsletter, please enter

your e-mail

Energy & Economics

Image Source : Shutterstock

First Published in: Sep.13,2024

Oct.21, 2024

В настоящей статье рассматривается развитие китайского экспорта в страны Центральной Азии после вторжения России в Украину в феврале 2022 года. Анализ, основанный на данных экспорта Китая в азиатские страны по общим категориям продукции, показывает, что экспорт Китая в Центральную Азию значительно увеличился с начала войны. В частности, существенно вырос экспорт в Казахстан, Узбекистан и Кыргызстан. В центре внимания анализа находятся категории Гармонизированной системы (HS) 84, 85, 87 и 90. Многие товары, попавшие под санкции Запада в торговле с Россией, входят в указанные категории, однако в них также присутствуют и товары, не подпадающие под санкции. Хотя объем китайского экспорта в Центральную Азию по-прежнему меньше, чем прямой торговли с Россией, экспорт Китая, особенно в Кыргызстан, показал резкий рост в категориях HS 84, 85, 87 и 90. Вместе с ростом экспорта из Китая в Центральную Азию также значительно увеличился экспорт данных категорий из Центральной Азии в Россию. Ключевые слова: Китай, Центральная Азия, Россия, экспорт

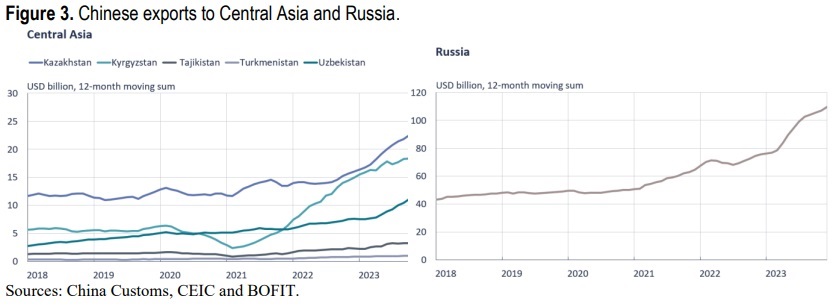

Данный аналитический обзор освещает развитие китайского экспорта в Центральную Азию после вторжения России в Украину в начале 2022 года. Анализ, сосредоточенный на экспорте Китая в Казахстан, Кыргызстан, Таджикистан, Туркменистан и Узбекистан в долларовом выражении за период с 2018 по 2023 годы, основан на ежемесячных и годовых таможенных данных по экспорту товаров, предоставленных CEIC, Китайской таможенной администрацией, Бюро национальной статистики Казахстана и UN Comtrade. В рамках анализа также рассматриваются экспортные поставки из стран Центральной Азии в Россию по ключевым категориям товаров за аналогичный период. Данные о китайском экспорте в Россию и другие страны мира (исключая страны Центральной Азии) помогают расширить рамки анализа. Европейский Союз, Соединённые Штаты, а также ряд других стран ввели санкции против России в ответ на её вторжение в Украину в феврале 2022 года. Санкционные пакеты были направлены на торговлю, инвестиции и сотрудничество с Россией, включая санкции на экспорт и импорт товаров и услуг. Хотя Китай пока не ввёл санкции против России, китайские компании всё чаще сталкиваются с угрозой вторичных санкций. Есть данные, свидетельствующие о том, что санкции, наложенные на Россию, были обойдены путём перенаправления торговли через соседние с Россией страны (например, Чупилкин и др., 2023), а Китай экспортирует в Россию товары двойного назначения, используемые российскими военными (Клюге, 2024). Настоящий анализ показывает, что китайский экспорт в Центральную Азию значительно увеличился после российского вторжения в Украину в 2022 году. Особенно заметен резкий рост торговли с Кыргызстаном, обладающим относительно небольшой экономикой. Экспорт Китая в Казахстан и Узбекистан также резко вырос. В 2022 году экспорт из стран Центральной Азии в Россию по ключевым категориям товаров значительно увеличился, особенно экспорт из Казахстана, который стал крупнейшим экспортером в Россию среди стран Центральной Азии. В данной статье анализируется экспорт Китая в Центральную Азию через изучение категорий Гармонизированной системы (HS) 84 (Машины), 85 (Электрооборудование), 87 (Транспортные средства) и 90 (Оптические и медицинские приборы). Категории 88 (Воздушные суда) и 89 (Суда) были исключены из анализа из-за нерегулярных объемов экспорта и несогласованности данных. Указанные категории важны, поскольку многие товары, подпадающие под санкции, относятся к этим широким категориям и часто включают сложные технологии, критически важные для российских военных усилий. Кроме того, Китай является крупным производителем технологий и основным поставщиком санкционных технологических товаров в Россию (Симола, 2024). Не все товары в указанных категориях подпадают под санкции, поэтому настоящий анализ лишь дает общее представление о развитии категорий с санкционными товарами. Анализ в данном обзоре состоит из трех частей. Вначале рассматривается общее развитие китайского экспорта в страны Центральной Азии. Затем китайские поставки в Центральную Азию по категориям Гармонизированной системы (HS) 84, 85, 87 и 90, и в заключение представлен обзор экспорта стран Центральной Азии в Россию по этим же категориям HS.

С торговой точки зрения, Китай доминирует в отношениях со странами Центральной Азии. Большинство стран Центральной Азии имеют дефицит торгового баланса с Китаем. Хотя центральноазиатские страны географически близки к Китаю (Казахстан, Кыргызстан и Таджикистан граничат с Китаем), их совокупный экспорт традиционно составлял небольшую долю от общего объема китайского экспорта. Например, в 2018 году на Казахстан приходилось около 0,5% от общего экспорта Китая, а на Кыргызстан, Таджикистан, Туркменистан и Узбекистан — от 0,01% до 0,2%. В то время как экспорт Китая в Россию в 2018 году составлял около 2%. Однако в 2023 году экспорт в Казахстан вырос до 0,7% от общего объема экспорта Китая, а экспорт в другие страны Центральной Азии составил от 0,03% до 0,6%. Доля экспорта в Кыргызстан увеличилась с 0,2% до 0,6% от общего объема китайского экспорта. Для сравнения, экспорт Китая в Россию в 2023 году составил 3% от общего объема экспорта Китая. В плане годового роста особенно выделяется Кыргызстан: китайский экспорт (в долларовом выражении) вырос на 150% в 2021 году и на 110% в 2022 году. Страны региона не являются однородной группой. Их экономики различаются по размеру и торговым структурам. По показателю ВВП крупнейшей экономикой региона в 2023 году был Казахстан с ВВП в 260 миллиардов долларов. На втором месте — Узбекистан (90 миллиардов долларов), затем следуют Туркменистан (59 миллиардов долларов), Кыргызстан (14 миллиардов долларов) и Таджикистан (12 миллиардов долларов) (Всемирный банк, 2024). Основным направлением китайского экспорта в 2023 году был Казахстан (25 миллиардов долларов) и Кыргызстан (20 миллиардов долларов). Туркменистан занимал последнее место по объему экспорта — 1 миллиард долларов. Помимо российской агрессии, новые торговые маршруты и тёплые двусторонние отношения могли способствовать росту китайского экспорта в Центральную Азию. В рамках инициативы «Один пояс, один путь» были открыты новые торговые пути, а отношения Си Цзиньпина с лидерами стран Центральной Азии, в целом, продолжают оставаться дружескими. Китай проявил особую активность в Кыргызстане, где он помог реализовать несколько транспортных инфраструктурных проектов, чтобы улучшить транспортные связи внутри страны и в регионе. Особенно в горных районах новые транспортные маршруты и улучшенные логистические связи могут существенно повлиять на объемы торговли. В 2021 году в Кыргызстане сменился президент после досрочных выборов, проведенных для подавления волны протестов. Новый президент Кыргызстана, Садыр Жапаров, подчеркивает важность Китая как торгового партнера и инвестора для Кыргызстана и призывает к укреплению отношений с Китаем. Новый торговый маршрут из Китая в Казахстан был открыт летом 2023 года во время саммита "Китай - Центральная Азия". Во время визита Си Цзиньпина в Казахстан в 2022 году лидеры объявили о намерении углубить двусторонние отношения. Узбекистан, Туркменистан и Таджикистан также установили дружественные отношения с Китаем. Важно отметить, что в отношении экспорта автомобилей ранее действовала налоговая льгота на реэкспорт автомобилей через Евразийский экономический союз в Россию, однако данная мера была отменена в этом году.

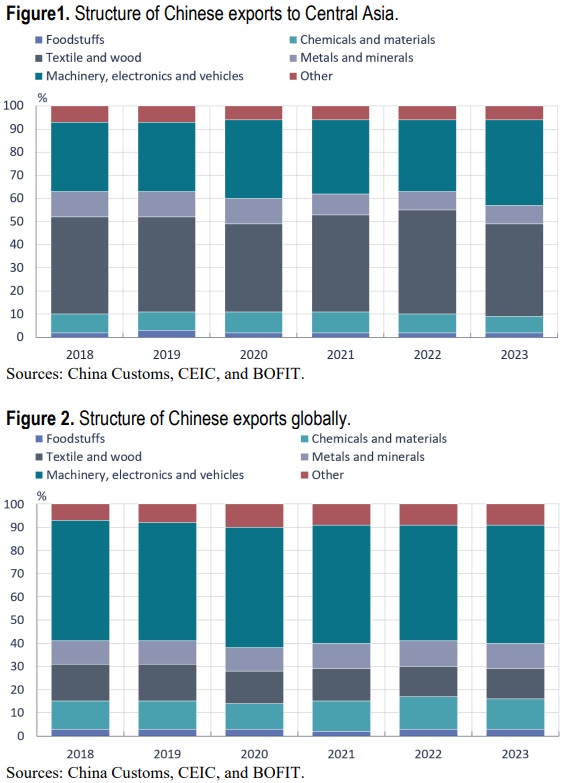

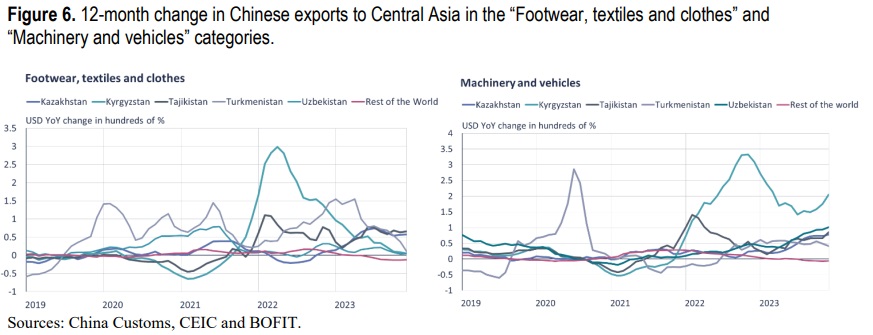

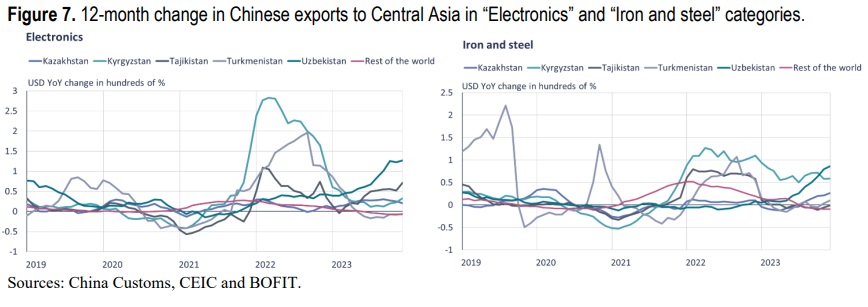

В период с 2018 по 2023 год Китай в основном экспортировал в Центральную Азию текстильные и древесные изделия, а также машины, электронику и транспортные средства (рисунок 1). В сравнении с общей структурой китайского экспорта в мире (рисунок 2), доля текстильных и древесных изделий в экспорте Китая в Центральную Азию значительно выше. В то время как около 50% мирового экспорта Китая составляют машины, электроника и транспортные средства, на долю этих категорий в экспорте Китая в Центральную Азию приходится около 30–40%.

Рисунок 1. Структура китайского экспорта в Центральную Азию.

Источники: Китайская таможенная служба, CEIC и BOFIT.

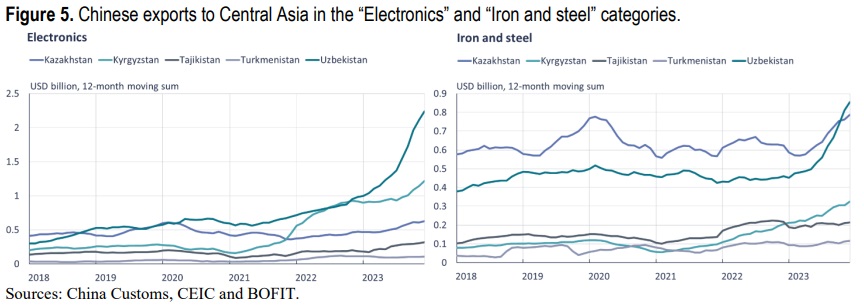

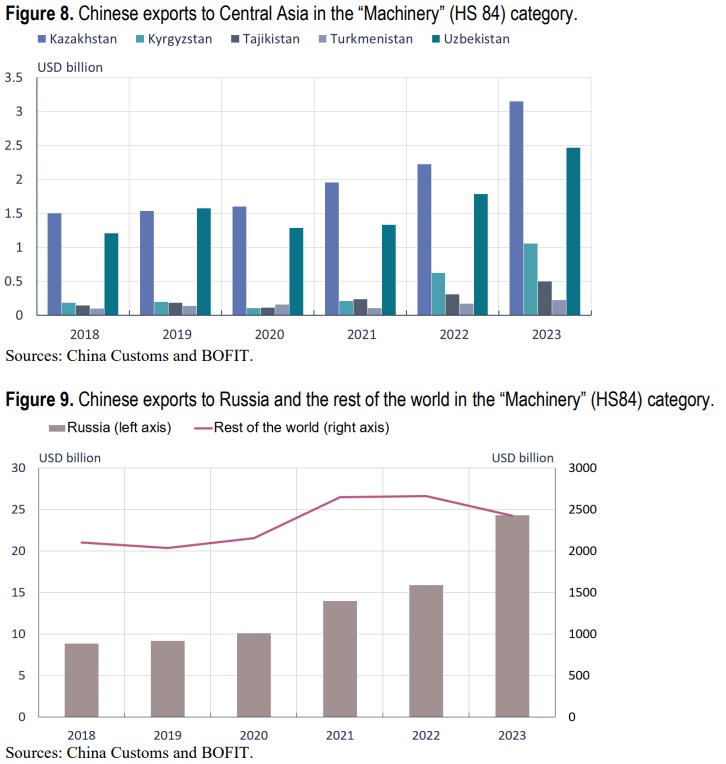

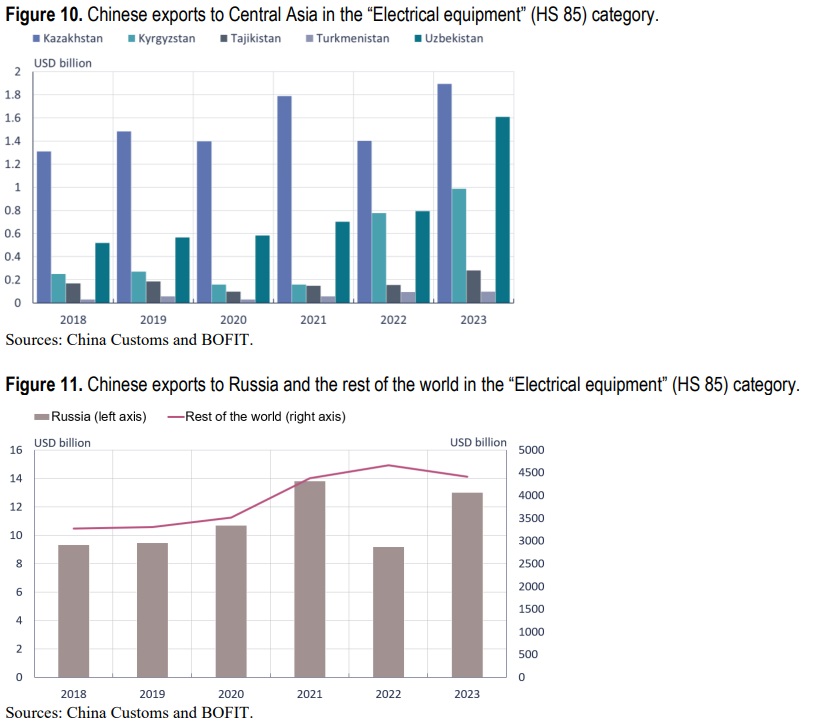

В настоящем разделе рассматривается экспорт Китая в страны Центральной Азии по категориям HS 84 «Машины» [1], 85 «Электрооборудование» [2], 87 «Транспортные средства» [3] и 90 «Оптические и медицинские приборы» [4]. Категории HS 88 «Воздушные суда» [5] и 89 «Суда» [6] были исключены из анализа из-за нерегулярных и несогласованных объемов экспорта. В анализе используются данные таможенной статистики на уровне HS8 для соответствующих категорий, поэтому значения могут немного отличаться от фактических значений на уровне HS2. Экспорт Китая в категории «Машины» (HS 84) в долларовом выражении увеличился в 2022 и 2023 годах по сравнению с периодом до вторжения (рисунок 8). Рост экспорта уже был заметен в 2022 году для Казахстана, Кыргызстана и Таджикистана, тогда как в Узбекистане увеличение началось в 2023 году. Экспорт машин в Россию начал расти в 2021 году, с более значительным увеличением в 2022 и 2023 годах (рисунок 9). Экспорт Китая в остальные страны мира по той же категории увеличивался в 2021 году, но сократился в 2022 и 2023 годах (рисунок 9).

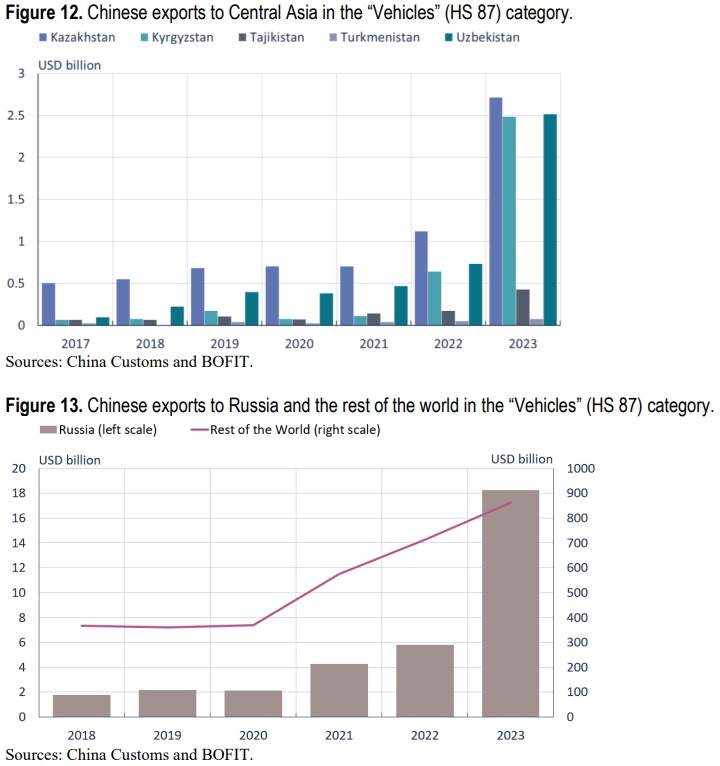

В категории экспорта транспортных средств (HS 87) экспорт Китая в Центральную Азию следовал схожей тенденции с экспортом в Казахстан, Кыргызстан и Узбекистан: начальный рост в 2022 году и значительный рост в 2023 году (рисунок 12). Экспорт Китая в Россию также резко увеличился в 2023 году (рисунок 13). В категории транспортных средств экспорт Китая в остальные страны стабильно рос в 2021, 2022 и 2023 годах (рисунок 13).

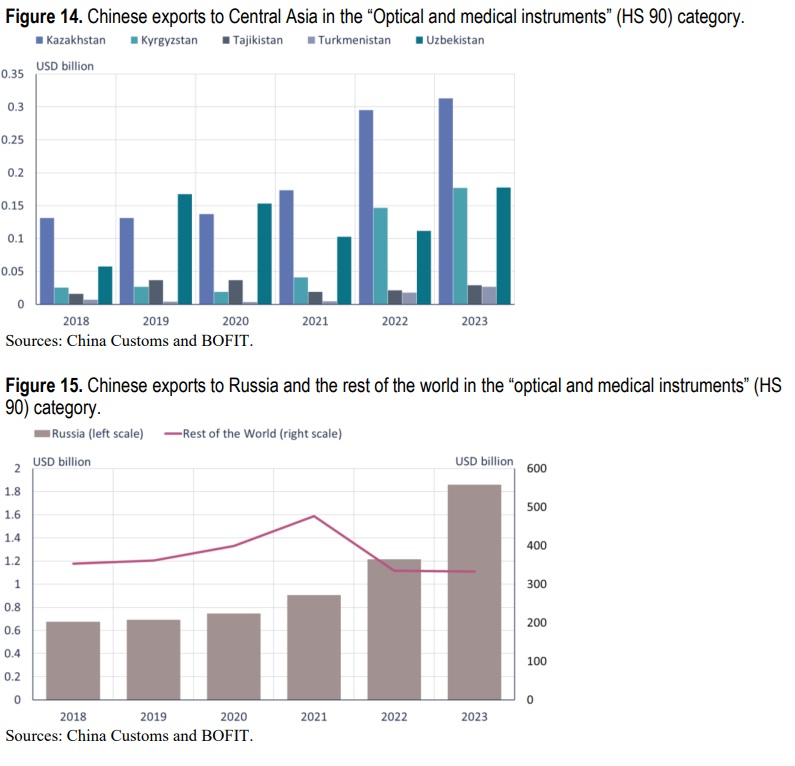

В категории оптических и медицинских приборов (HS 90) экспорт Китая в Казахстан и Кыргызстан значительно увеличился в 2022 году и продолжил расти в 2023 году, хотя более умеренными темпами (рисунок 14). Экспорт Китая в Узбекистан также увеличился после вторжения в 2022 и 2023 годах, хотя объемы экспорта были схожи с уровнями 2019 и 2020 годов. Экспорт в Туркменистан вырос на 260 % в 2022 году по сравнению с предыдущим годом, хотя это менее заметно в цифрах из-за меньшего долларового объема по сравнению с другими странами Центральной Азии. Экспорт оптических и медицинских приборов из Китая в Россию стабильно рос, с резким увеличением, начавшимся в 2022 году (рисунок 15). Однако экспорт Китая в остальные страны по данной категории сократился с 2021 по 2022 год (рисунок 15).

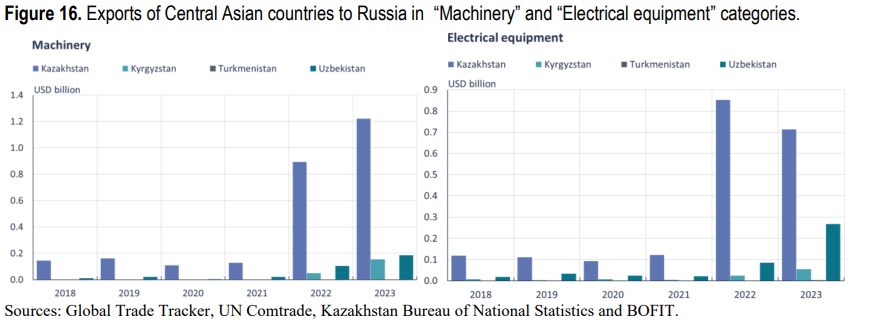

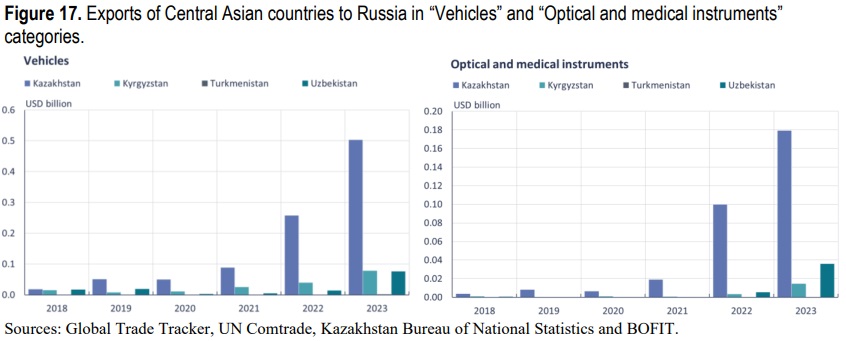

В категориях HS 84 (Машины), 85 (Электрооборудование), 87 (Транспортные средства) и 90 (Оптические и медицинские приборы) экспорт из стран Центральной Азии в Россию показал значительный рост в 2022 году (рисунки 16 и 17) и продолжил расширяться в 2023 году (за исключением Казахстана по категории транспортных средств и запчастей). В целом экспорт из Центральной Азии (Казахстан, Кыргызстан, Туркменистан и Узбекистан) по указанным категориям вырос на 600% в 2022 году по сравнению с предыдущим годом. Примечательно, что Казахстан был крупнейшим экспортером в долларовом выражении. Его экспорт в Россию резко вырос по всем категориям в 2022 году, с годовым ростом по категориям машин, электрооборудования и звуковых устройств, а также оптических и медицинских приборов в диапазоне от 400% до 600%. Помимо Казахстана, Узбекистан и Кыргызстан также зафиксировали значительное увеличение экспорта в 2022 году, особенно в категориях машин и электрооборудования. Экспорт машин из Кыргызстана вырос с 2 миллионов долларов в 2021 году до 49 миллионов долларов в 2022 году, что составляет скачок примерно на 2500%. Однако, если сравнивать китайский экспорт электрооборудования в Кыргызстан, объем экспорта в Россию в долларовом выражении кажется значительно меньше. Следовательно, не стоит делать прямых выводов на основе того, что через Кыргызстан в Россию проходит большее количество электроники. Хотя на графике это не отображено, важно отметить рост экспорта электрооборудования из Туркменистана в 2023 году, когда он увеличился с $2,075 (в 2022 году) до $3 миллионов в 2023 году, что составило годовой рост примерно на 200000%. Аналогичным образом, годовой рост экспорта оптических и медицинских приборов из Узбекистана составил около 40000% в 2022 году. Что касается транспортных средств и запчастей, то рост экспорта из Кыргызстана начался уже в 2021 году. В категории оптических и медицинских приборов как Кыргызстан, так и Узбекистан зафиксировали значительный рост экспорта, особенно в 2023 году. На уровне категорий HS 84, 85, 87 и 90 данные об экспорте Таджикистана в Россию отсутствуют.

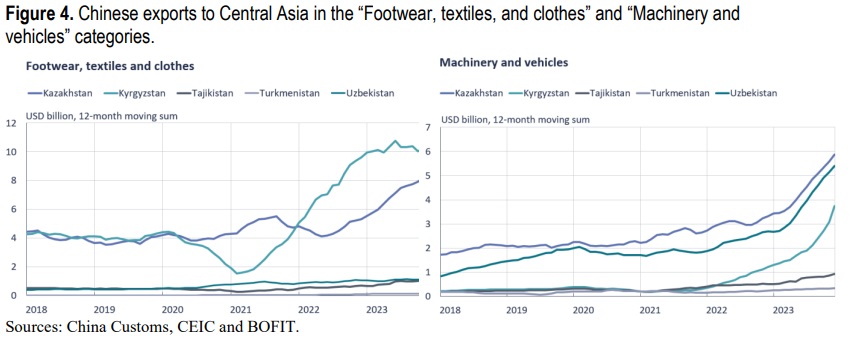

Экспорт Китая в Центральную Азию существенно возрос после вторжения России в Украину в 2022 году, одновременно с увеличением китайского экспорта в Россию. Особенно примечателен резкий рост китайского экспорта в Кыргызстан еще до вторжения. Экспорт Китая в Кыргызстан, несмотря на его скромный ВВП, продемонстрировал наибольший рост в долларовом выражении в период с 2021 по 2023 год в категориях обуви, текстиля и одежды, а также машин и транспортных средств, начиная с 2022 года. Годовые темпы роста китайского экспорта в Кыргызстан ясно демонстрируют увеличение по основным категориям экспорта в 2022 году. В долларовом выражении экспорт Китая в Казахстан и Узбекистан также значительно увеличился с 2018 по 2023 год. В Узбекистане наибольший рост экспорта из Китая начался в 2021 году в категории электроники. Экспорт в Казахстан показал наибольший рост в 2022–2023 годах в категориях обуви, текстиля и одежды, а также машин и транспортных средств. Категории товаров, где наблюдался заметный рост китайского экспорта в страны Центральной Азии, включают машины (HS 84), электрооборудование (HS 85), транспортные средства (HS 87), а также оптические и медицинские приборы (HS 90). В целом, самый резкий рост экспорта Китая в Центральную Азию произошел в категории транспортных средств, со значительным увеличением поставок в Казахстан, Кыргызстан и Узбекистан в 2022 году, продолжившимся стремительным ростом в 2023 году. Тенденция китайского экспорта транспортных средств в Россию аналогична. Стоит отметить, что экспорт китайских транспортных средств в другие страны мира также значительно вырос после 2020 года. Кроме того, в 2022 и 2023 годах произошел значительный рост экспорта электрооборудования в Кыргызстан. В указанных категориях экспорт Китая в Россию в долларовом выражении значительно превышает экспорт в Центральную Азию. Однако темпы годового роста экспорта Китая в отдельные страны Центральной Азии с 2018 по 2023 год в процентном выражении, как правило, были выше, чем для России. Экспорт из стран Центральной Азии в Россию по ключевым категориям значительно увеличился во всех проанализированных категориях в 2022 году. Среди стран Центральной Азии Казахстан был крупнейшим экспортером в Россию в долларовом выражении с 2018 по 2023 год, продемонстрировав резкий рост в 2022 году по всем четырем категориям, рассматриваемым в настоящем исследовании. Кроме того, экспорт Узбекистана и Кыргызстана в Россию значительно вырос в 2022 году, особенно в категориях машин и электрооборудования. Наибольший годовой рост экспорта показал Туркменистан — увеличение с $2,075 в 2022 году до $3 миллионов в 2023 году, что составило рост на 200000 % в экспорте электрооборудования по сравнению с предыдущим годом.

Chupilkin, Maxim and Javorcik, Beata and Plekhanov, Alexander. (2023). The Eurasian Roundabout: Trade Flows Into Russia Through the Caucasus and Central Asia. EBRD Working Paper No. 276, Available at SSRN: https://ssrn.com/abstract=4368618 or http://dx.doi.org/10.2139/ssrn.4368618 Kluge, Janis. (2024). Russia-China economic relations: Moscow’s road to economic dependence, SWP Research Paper, No. 6/2024, Stiftung Wissenschaft und Politik (SWP), Berlin, https://doi.org/10.18449/2024RP06 Simola, H. (2024). Recent trends in Russia’s import substitution of technology products. BOFIT Policy Brief 5/2024, June 2024. World Bank, 2024, read 14.8.2024, https://www.worldbank.org/en/region/eca/brief/central-asia.

2020 № 1 Лаура Соланко: От реформ к стагнации — 20 лет экономической политики в России В.Путина № 2 Рийкка Нуутиляйнен и Юоко Раутава: Россия и замедление экономики Китая № 3 Лэ Ся: Уроки китайских банковских спасательных операций № 4 Хели Симола: CO2-выбросы, заключённые в торговле между ЕС и Китаем, и углеродный пограничный налог № 5 Юоко Раутава: Протекционизм и сопротивление реформам мешают Индии стать важным глобальным экономическим игроком № 6 Хели Симола и Лаура Соланко: Внутренние и глобальные экономические последствия ограничительных мер против коронавируса — Россия в международном сравнении № 7 Хели Симола: Экономика России под давлением коронавируса № 8 Кристиан Александр Белабед и Томас Теобальд: Почему восстановление Китая замедлится — некоторые уроки из данных по секторам № 9 Ристо Херрала: Контроль за капиталом в интегрированном мире: обзор недавних событий, политики и академических дебатов № 10 Веса Корхонен: Отслеживание изменений в государственном бюджете России № 11 Хели Симола: Изменение климата и экономика России № 12 Джинсок Сонг: Влияние секторальных санкций на газовый сектор России № 13 Инь-Вонг Чен: Десятилетие интернационализации юаня № 14 Юусо Кааресвирта, Еева Керола, Рийкка Нуутиляйнен, Сейя Парвиайнен и Лаура Соланко: Насколько далеко мы от достижения климатических целей? — обзор энергетического сектора Китая 2021 № 1 Юлия Линтунен: Обзор региональных торговых соглашений Китая № 2 Хели Симола: Влияние COVID-19 на глобальные производственно-сбытовые цепочки № 3 Сейя Парвиайнен: От грузовика Jiefang до электромобиля Nio: долгий путь автомобильной промышленности Китая № 4 Юусо Кааресвирта, Еева Керола, Рийкка Нуутиляйнен, Сейя Парвиайнен и Лаура Соланко: Насколько далеко Китай от достижения своих климатических целей? — Обзор энергетического сектора Китая № 5 Юусо Кааресвирта и Хелина Лаакконен: Китай как международный кредитор № 6 Хели Симола и Лаура Соланко: Российский нефтегазовый сектор в контексте глобальных изменений на энергетических рынках № 7 Хели Симола и Лаура Соланко: Нефтегазовый сектор России в условиях глобального энергетического перехода № 8 Джейми Баркер и Ристо Херрала: Оценка перспектив среднесрочного роста экономики Индии № 9 Иикка Корхонен: Потенциал роста России после COVID-19 № 10 Хели Симола: CBAM! — Оценка потенциальных затрат для развивающихся экономик из-за механизма углеродной корректировки ЕС № 11 Хели Симола: Долгосрочные вызовы для российской экономической политики № 12 Юусо Кааресвирта, Еева Керола и Рийкка Нуутиляйнен: Влияние кризиса на китайский рынок недвижимости на экономику Китая и еврозону № 13 Юусо Кааресвирта, Еева Керола и Рийкка Нуутиляйнен: Рынок недвижимости Китая и его возможные последствия для китайской экономики и еврозоны 2022 № 1 Веса Корхонен: Колебания государственного бюджета России вокруг выборов и рецессий № 2 Иикка Корхонен и Хели Симола: Насколько важны внешние экономические связи России? № 3 Хели Симола: Сделано в России? Оценка потенциала импортозамещения в России № 4 Хели Симола: Торговые санкции и российское производство № 5 Хели Симола: Внешняя торговля России после четырех месяцев войны в Украине № 6 Айно Рёйскё и Хели Симола: Импорт технологий Россией из Восточной Азии № 7 Хели Симола: Может ли Россия переориентировать свои торговые и финансовые потоки? 2023 № 1 Лаури Хейнонен и Иикка Корхонен: Влияние войны на экономику Украины: ситуация на конец 2022 года № 2 Хели Симола: Доходы России от нефти и газа резко сократятся в этом году № 3 Лаура Соланко: Год войны разрушил финансовые рынки России № 4 Юусо Кааресвирта, Еева Керола и Рийкка Нуутиляйнен: Оценка зависимости Финляндии и ЕС от китайского импорта № 5 Хели Симола: Потребление в Китае — ребалансировка спроса и импорта в Китае № 6 Еева Керола: Тайвань — остров с большим значением, несмотря на его размеры № 7 Юусо Кааресвирта, Еева Керола и Рийкка Нуутиляйнен: Оценка зависимости Финляндии и ЕС от китайского импорта № 8 Хели Симола: Что говорит литература о влиянии санкций на Россию № 9 Хели Симола: Изменения в российской торговле в течение года войны № 10 Алисия Гарсиа-Эрреро и Робин Шиндовски: Глобальные тенденции в восприятии инициативы «Один пояс, один путь» странами № 11 Хели Симола: Экономика Турции после выборов № 12 Юусо Кааресвирта, Еева Керола и Рийкка Нуутиляйнен: Есть ли признаки фрагментации международных инвестиций и торговых потоков? № 13 Лаури Весала: Переориентация и ракетные установки? Региональный анализ российской военной экономики № 14 Хели Симола: Тенденции в цепочках добавленной стоимости Китая 2018–2022 № 15 Хели Симола: Последние изменения в импорте Россией санкционных технологических продуктов № 16 Хели Симола: Роль военных отраслей в недавнем экономическом восстановлении России 2024 № 1 Лаура Соланко: Откуда приходят мобилизованные солдаты России? Доказательства на основе банковских депозитов № 2 Ристо Херрала: Сравнительный анализ экономических и экологических показателей Индии и Китая № 3 Синикка Парвиайнен: Экономика Украины спустя два года после полномасштабного вторжения № 4 Хели Симола: Бум военных инвестиций в России № 5 Хели Симола: Недавние тенденции в импортозамещении технологической продукции в России № 5 Фальк Лазер, Александр Михайлов и Ян Вайднер: Состав валютных резервов — последние изменения № 6 Хенна Хурскайнен: Экспорт Китая в Центральную Азию после вторжения России в Украину

First published in :

Unlock articles by signing up or logging in.

Become a member for unrestricted reading!